Определение акции, как их купить и что за это можно получить. Что представляют собой облигации. Основные отличия понятий.

Многие новички на фондовом рынке не знают, чем отличаются две ценные бумаги – акции и облигации. На самом деле, они совершенно разные, а их выпуск осуществляется для решения отличных друг от друга задач. При этом каждый инвестор должен знать различия, а также понимать, как производится их оценка и учет. Но обо всем подробнее.

Акции

При покупке такого актива инвестор получает право на часть уставного капитала определенной структуры (эмитента). При этом держатель может рассчитывать на получение части компании в случае ее ликвидации или банкротства. Выпуском занимается акционерное предприятие, которое таким способом формирует уставной капитал. Если компания имеет форму закрытого акционерного общества, то акции в свободную продажу не поступают – их распределяют между несколькими учредителями. В некоторых случаях весь пакет ценных бумаг может достаться одному человеку. Но в любом из вариантов обязательной является оценка акций и их учет в специальных журналах.

Если акционерное общество имеет открытую форму (ОАО), то все выпущенные активы проходят так называемый отбор (листинг), после чего поступают в свободную продажу. На бирже покупка доступна каждому желающему. Главное – иметь на руках необходимую сумму, терминал и надежного брокера. После покупки актива человек становится владельцем части компании. Как это понимать? Если структура выпустила 1000 акций, то после покупки одной ценной бумаги инвестор получает в распоряжение одну тысячную часть структуры. Естественно, для контроля продажи ведется строгий учет. В свою очередь перед попаданием актива в продажу производится его оценка (присваивается номинальная стоимость).

Такие активы бывают двух основных видов – обыкновенными и привилегированными. Первые дают держателю право голоса во время принятия решений и возможность получить дивиденды при распределении дохода. При этом особенность таких акций в том, что размер прибыли не является фиксированным – он меняется в зависимости от успехов компании. Каждые несколько месяцев проводится оценка деятельности компаний и учет выплаты дивидендов по ценным бумагам.

Привилегированные акции, по сути, не сильно отличаются. Их особенность лишь в том, что держатель имеет право на первоочередное получение дивидендов или части компании в случае ее ликвидации (банкротства).

Кроме этого, в привилегированном варианте ценной бумаги процент выплат, как правило, фиксированный. Он может исчисляться абсолютным (к примеру, 1 рубль с каждой акции) или процентным выражением (0,001% от прибыли компании). При этом платежи по привилегированным активам могут совершаться не только из дохода, но и из ряда других источников. Задача эмитента – вести строгий учет всех выпущенных бумаг (обычных и привилегированных) и контролировать, чтобы оценка производилась своевременно и с учетом текущих параметров.

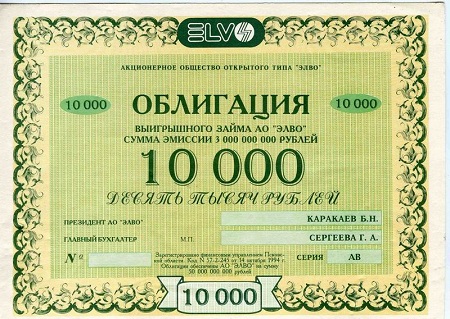

Облигации

Суть такой бумаги – в ее долговом характере. То есть эмитент (компания, государство) отдает ценные бумаги (облигации) новому владельцу, а взамен получает определенную сумму. При этом продавец облигации обязуется вернуть деньги в конкретно установленный срок и своевременно выплачивать дивиденды.

Для облигаций характерна оценка и выставление своего «ценника» (номинальной стоимости). Одновременно с этим ведется строгий учет проданных бумаг. Важно отметить, что цена таких активов может быть ниже, чем стоимость акций. Это обусловлено меньшими рисками и доходностью.

При покупке инвестор получает два вида дохода – купонный (процентные выплаты) и разницу покупки-продажи. При этом есть особый вид дисконтных облигаций, в которых купонных выплат нет вообще. Инвестор покупает ценную бумагу по цене существенно ниже номинала, а продает по нарицательной (номинальной) стоимости. При этом оценка – задача эмитента, как, собственно, и их учет.

Долговые бумаги могут выпускаться на определенный срок (до нескольких лет) или же быть бессрочными. Естественно, в каждом конкретном случае оценка облигации производится индивидуально. В качестве эмитента могут выступать не только компании, но и государственные структуры. Так, почти каждая страна выпускает долговые активы, которые продаются другим странам. Таким способом эмитент привлекает инвестиции из-за рубежа и дает заемщикам государственные гарантии своевременных выплат и погашения по факту завершения ее действия.

Вне зависимости от эмитента учет долговых активов – одна из основных задач, ведь речь идет о долговых бумагах, требующих своевременных выплат. По сути, продажа облигации сродни кредита. В роли кредитора – эмитент, а в роли заемщика – покупатель ценной бумаги.

Основные отличия

Выделим основные различия облигаций и акций:

- облигации обеспечивают гарантированное получение прибыли и возврата капитала. В случае с акциями многое зависит от успешности компании-эмитента;

- покупка акции дает право держателю участвовать в жизни компании и принимать решения. Владельцы долговых бумаг таких прав не имеют;

- акция – это один из самых рисковых инструментов для получения прибыли. Облигации в этом отношении более безопасны;

- расчет доходности акций и облигаций проводится по различным формулам. При этом прибыль первой бумаги может быть намного выше, чем доход от долгового актива. С другой стороны можно вообще ничего не получить;

- оценка акций и долговых активов, а также их учет может производиться по различным критериям.

Вывод

Таким образом, при выборе инструмента на бирже важно учитывать особенности и различия каждого из них. Это два разных инструмента, при покупке которых могут преследоваться совершенно разные цели.